반응형

분석 보고서: 힐스테이트 이천역 1단지 (2026년 7월 입주 예정)

1. 부동산 개요

- 위치, 규모, 단지 특성, 개발 히스토리

- 위치 : 경기도 이천시 증일동 79-4

- 규모 : 지하 4층 ~ 지상 29층, 8개 동, 총 937세대 (일반분양 146세대)

- 단지 특성 : 현대건설의 힐스테이트 브랜드로 지역주택조합 사업으로 추진. 전용 60 ~ 136㎡ 다양한 평형 제공, 역세권 프리미엄과 발코니 무상 확장 등 특화 설계 적용. 커뮤니티 시설(피트니스, 북카페 등) 포함.

- 개발 히스토리 : 중리신도시현대지역주택조합 사업의 일환으로, 2024년 8월 분양 시작, 2026년 7월 입주 예정. 이천역세권 개발 중심지로 주목.

- 주변 생활 인프라 및 교통 접근성

- 생활 인프라 : 이천역 주변 상권(도보 10 ~ 15분) 및 중리신도시 내 편의시설(마트, 병원 등) 이용 가능. 교육 시설은 이천고, 이천중앙초 등 접근성 양호.

- 교통 : 경강선 이천역 도보 거리(약 700m), 판교역까지 38분, 이매역까지 33분. 수도권 남부 철도망 활용 가능.

- 시장 분석 및 가치 평가

- 이천시는 비규제지역으로 분양가 상한제 미적용, 지역주택조합 아파트로 분양가 다소 높음(84㎡ 기준 5.6 ~ 6.3억 원). 역세권과 브랜드 가치로 초기 시세는 분양가 대비 10 ~ 15% 프리미엄 예상.

2. 시장 동향분석 및 가치 평가

- 2025년 기준 수도권 아파트 시장은 공급 감소와 금리 안정화로 상승세 예상. 이천시는 서울 접근성과 역세권 개발로 중장기 가치 상승 가능성 높음

- 가치 평가 : 입주 시점(2026년) 전용 84㎡ 기준 6.5 ~ 7억 원, 5년 후(2031년) 8 ~ 9억 원 예상(연평균 3 ~ 5% 상승 가정)

3. 재무분석 (장기보유 전략기반)

- 예상 임대 수익률 및 자본 가치 상승 전망

- 임대 수익률 : 전용 84㎡ 기준 월세 150 ~ 180만 원, 연 수익률 약 2.8 ~ 3.2%. 전세는 5 ~ 5.5억 원(전세가율 75 ~ 80%).

- 자본 가치 상승: 연 3 ~ 5% 상승 시, 10년 후 9 ~ 11억 원 가능.

- 유지보수 비용, 공실률 고려

- 관리비 : 약 25 ~ 35만 원/월(신축 대단지로 효율적 관리 예상). 공실률: 초기 3 ~ 5%, 안정화 후 1 ~ 2%.

- 대출 및 투자 비용 구조

- 대출 비율 50% 가정(3억 원, 금리 4%): 연 이자 약 1,200만 원. 초기 투자금 약 3억 원

4. 법적 리스크 분석

- 재건축 및 리모델링 관련 법규

- 신축 아파트로 재건축은 30년 후 가능성, 리모델링은 15년 후 검토 가능(건축법상 규제 완화 여부 주목).

- 세금

- 취득세 : 약 4.6% (2,760만 원, 6억 원 기준).

- 보유세 : 종부세 포함 약 300 ~ 400만 원/년(2026년 공시가 기준).

- 양도소득세 : 10년 보유 시 장기보유특별공제 적용, 실효세율 20 ~ 25%.

- 임대차 보호법 및 규제 변화 전망

- 전월세 상한제 및 계약갱신청구권 지속 가능성. 신규 입주로 전세 공급 증가 예상.

5. 투자 리스크 및 기회 요인

- 금리 변동에 따른 영향

- 금리 상승 시 대출 부담 증가 및 자산 가치 하락 가능. 금리 하락 시 수요 증가로 가치 상승.

- 인플레이션 및 경기 침체 리스크

- 인플레이션 시 자산 가치 상승, 경기 침체 시 임대 수요 감소 우려.

- 개발 계획과 미래 가치 전망

- 이천역세권 개발(드림센터 2027년 준공 예정)과 중리신도시 확장으로 지역 가치 상승 기대

6. 결론 및 투자 전략 제안

- 장기 보유 시 기대할 수 있는 수익 시뮬레이션

- 10년 보유 시 총 수익: 임대료 약 1.8억 원 + 자본 이득 3 ~ 5억 원 = 4.8 ~ 6.8억 원.

- 향후 5 ~ 10년 보유 전략 추천

- 초기 5년 전세 임대 후 월세 전환으로 현금흐름 확보, 10년 후 매각 또는 리모델링 대응 추천.

7. 주변 신규 개발로 인한 향후 전망

- 이천역세권 개발(드림센터, 상업지구 확장)과 경강선 활용도 증가로 교통·생활 편의성 개선. 2030년까지 지역 가치 20 ~ 30% 상승 가능성

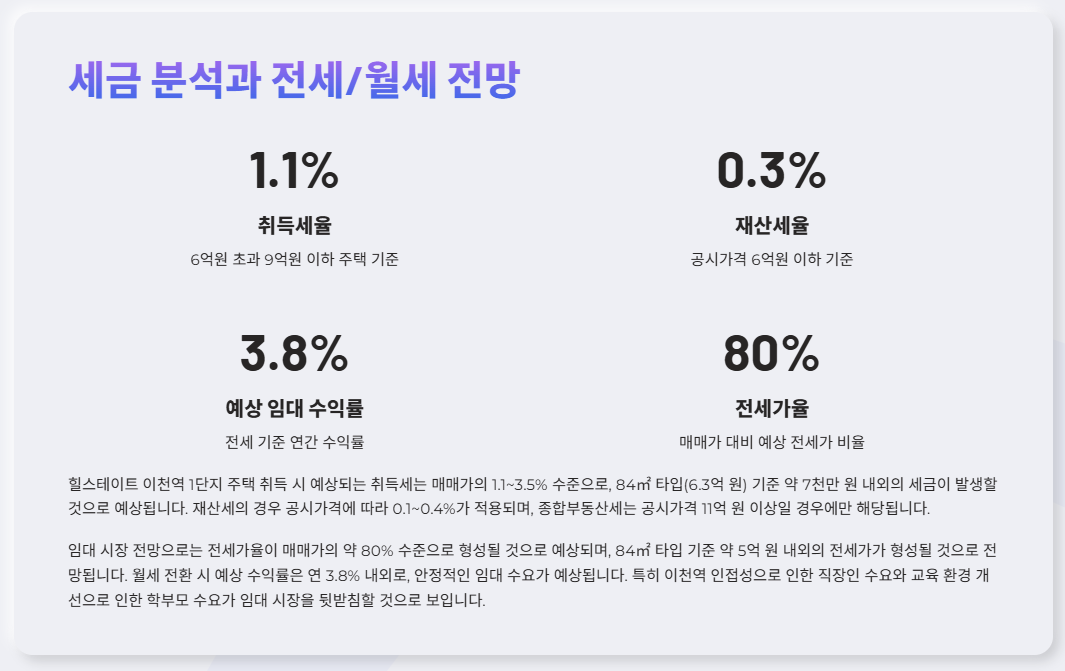

8. 세금 분석과 전세/월세 전망

- 세금 : 보유세 부담은 중간 수준, 양도 시 절세 전략(장기 보유) 필요.

- 전세/월세 : 초기 전세 수요 강세, 5년 후 월세 시장 확대 예상(수도권 근로자 유입 증가)

9. 전문가 그룹의 심화 분석

- 부동산 전문가 의견: 역세권과 브랜드 효과로 안정적 투자처. 금리 및 지역 개발 속도에 따라 수익률 변동 가능성 주의

10. 청약 확률을 높이는 방법 혹은 전략

- 청약은 2024년 8월 마감. 잔여 세대(줍줍) 신청 시 무주택자 우선, 이천시 거주자 가점 활용. 중개업소 네트워크로 분양권 매입 기회 모색 추천.

11. 최종결론

- 힐스테이트 이천역 1단지는 역세권과 신축 프리미엄으로 장기 투자에 적합. 초기 전세 활용 후 월세 전환으로 연 3% 이상 수익률과 자본 이득 기대 가능.

이 보고서는 2025년 3월 26일 기준으로 작성되었으며, 시장 상황 및 개발 진행에 따라 변동 가능성이 있습니다. 추가 질문이 있다면 말씀해주세요!

반응형

'부동산' 카테고리의 다른 글

| [로또줍줍] 과천자이엘라에디션, 강남 20분대 접근성과 미래가치를 품은 마지막 프리미엄 투자처 (5) | 2025.03.29 |

|---|---|

| [로또줍줍] 대장동 신축 아파트, 판교디오르나인SITEA 투자 가치 완벽 분석 (2) | 2025.03.28 |

| [로또줍줍] 2025년 입주 래미안 라그란데, 서울 부동산의 숨은 보석 될까? (2) | 2025.03.27 |

| [로또줍줍] 2025년 입주 앞둔 장위자이레디언트, 서울 부동산의 숨은 보석 될까? (3) | 2025.03.25 |

| [로또줍줍] 10년 후에도 살아남을 아파트, 마포래미안푸르지오에 투자해야 하는 이유! (3) | 2025.03.24 |